Ganar o ganar: mecanismos evasivos y beneficios fiscales en la economía argentina

En 2005 el investigador norteamericano Raymond Baker sacudió el aletargado mundo de las investigaciones sobre flujos financieros ilícitos con un hallazgo revelador. Si bien no es el objetivo de este artículo, nos ayudará a comprender cómo romper un mito: que el problema central de la falta de recursos en los países se debe a prácticas de corrupción en el ámbito político. Según Baker, un 35% del dinero ilícito que da vueltas alrededor del mundo proviene de actividades delictivas (tráfico de drogas, armas, trata de personas); un 62% nace en el comercio fraudulento entre empresas y un exiguo 3% proviene de prácticas de corrupción política. Es decir que el gran problema de la salida de recursos económicos de nuestros países se vincula mayoritariamente con prácticas comerciales fraudulentas entre corporaciones empresarias y en menor medida con prácticas corruptas en el ámbito político.

Antes de comenzar a transitar el camino de los datos para mostrar por qué las empresas están lejos de ser las que más aportan al fisco, vamos a realizar, muy brevemente, una caracterización de nuestro sistema tributario en relación a dos ideas que son centrales, progresividad y regresividad. Pero vamos a hacerlo desde una mirada política porque de lo que se trata es de debatir estos temas en ese campo. El abogado y especialista en temas tributario Arístides Corti decía que “cuando este (el sistema tributario) se exhibe favorable al campo popular, tendrá un contenido progresivo; en tanto regresivo cuando el poder resulta detentado por un bloque dominante formado por el campo privilegiado, empresas multinacionales, grandes grupos económicos locales, el capital financiero especulativo”. Se desprende de este razonamiento que el sistema tributario es, ni más ni menos, que un campo de disputa en donde se libra, de manera permanente, la batalla por el desarrollo social y económico de nuestro país. Allí se estructuran las piedras fundantes de la igualdad o la desigualdad social.

Impuesto a las ganancias empresarias en Argentina

Para el 2020, en Argentina había registradas 577.257 empresas distribuidas en 93 diferentes ramas de actividad, de acuerdo a los datos del Ministerio de Trabajo, Empleo y Seguridad Social a través del Observatorio de Empleo y Dinámica Empresarial (OEDE). Estas empresas tributan diferentes impuestos según localización y actividad, pero hay tres impuestos que concentran toda la atención: IVA, Ganancias e Ingresos Brutos (IIBB). Entre los impuestos que gravan la renta y específicamente la renta de las empresas está, como mencionamos, el impuesto a las ganancias. Este es un impuesto de nivel nacional y coparticipable. Esto quiere decir que se recauda en todo el país y se reparte de manera proporcional entre todas las provincias. Es el tributo más importante para una sociedad comercial en Argentina y según el mito urbano, el que más aporta al erario público. Las empresas abonan el impuesto en función de una alícuota progresiva que va del 25% al 35% sobre la ganancia neta, es decir, luego de los gastos que las empresas pueden deducir y luego de las exenciones, incentivos, beneficios, de las que algunas gozan de acuerdo a su actividad.

Del dicho al hecho… mecanismos para pagar menos.

Ha quedado demostrado que las empresas buscan denodadamente disminuir su parte de impuestos a través de la reducción artificial de sus ganancias. Para los grandes grupos económicos argentinos transnacionalizados y empresas multinacionales cuyas controlantes se ubican en el exterior, la presión tributaria no suele ser la misma que para el resto, ya que logran minimizar su carga tributaria trasladando sus capitales al exterior.

Y como para muestra basta un botón, la última filtración denominada “papeles de pandora” nos ubica en el tercer lugar de países con más empresas operando en guaridas fiscales. Claro que abrir una empresa en una jurisdicción extranjera que no permite acceso a la información no configura delito, pero no declararla sí. A través de estas empresas pueden realizarse muchas actividades ilícitas mediante diferentes mecanismos. Entre los mecanismos más comunes utilizados por las empresas para reducir su base imponible y así eludir el alcance del fisco se encuentran: la simulación de operaciones en el exterior (falsa facturación proveniente de empresas fantasmas) y la triangulación de operaciones con intermediarios (traders, intermediarios, alojados en paraísos fiscales).

En el país también existen rubros en los que las empresas gozan de diferentes “beneficios tributarios” para los cuales no tienen que realizar imbricadas operaciones o ingeniar entramados fraudulentos. Simplemente los obtienen, tal como en la actividad minera, de acuerdo a la Ley N° 24196, o la actividad forestal, bajo la Ley N° 25080, cuyos regímenes de inversiones se asemejan ya que ambos otorgan incentivos para el impuesto a las ganancias, entre otros impuestos. En síntesis, las grandes empresas operarían en un esquema “win-win”. Ya sea vía exoneraciones o maniobras fraudulentas siempre reducen su parte de impuestos y, al mismo tiempo, reclaman por el cese de la “sofocante” presión tributaria y la rebaja de impuestos.

Pero finalmente, ¿las empresas son las que más aportan al fisco?

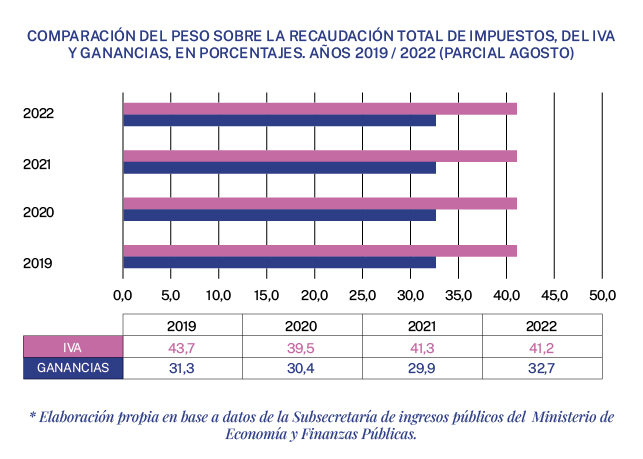

Es evidente que las grandes empresas no son las que más aportan al fisco. Todo lo contrario. En este cuadro, que mide el antes y después de la pandemia, podemos determinar que hay otro impuesto que lleva la delantera a la hora de recaudar o aportar más. Es ni más ni menos que el IVA (Impuesto al Valor Agregado): el que pagamos todos y todas independientemente de nuestra capacidad de pago y de nuestros ingresos. Haciendo un ejercicio simple y en promedio, por cada 100 pesos que recauda el fisco en concepto de impuestos, 31 pesos provienen del impuesto a las ganancias y 41 pesos corresponden a IVA, el impuesto que pagamos todos y todas.

Si bien existe en Argentina un vasto universo de empresas medianas y pequeñas que llevan adelante diferentes actividades, somos conscientes de que son las grandes empresas las que poseen la capacidad técnica en relación a recursos humanos, tecnológicos y políticos para operar y determinar qué impuestos pagan y en dónde. No es el objetivo de este artículo, pero hay enormes evidencias de cómo operan estas mega empresas no solo en Argentina sino en el resto del mundo.

Y… ¿cómo contribuyen las empresas de la economía digital?

Por último, vamos a dedicar algunas palabras a la llamada “economía digital”, un verdadero desafío en materia de recaudación, no solo para los países en desarrollo como Argentina sino para gran parte del mundo. Estos desafíos incluyen conocer más sobre el mapa de operaciones de estas compañías y adaptar las leyes, normativas y prácticas vigentes para una forma de comercio que ha crecido exponencialmente y que no es posible regular si no es mediante cooperación tributaria regional y global. Puntualmente, en el caso argentino y de acuerdo a una investigación de CEPAL y AFIP, durante el 2020, “con ventas registradas en el país por más de 500 millones de dólares anuales, la recaudación del IVA por ventas de servicios digitales fue del orden de los 110 millones de dólares (0,03% del PIB). La aplicación del impuesto a la renta sobre ese volumen de operaciones, considerando utilidades netas de fuente argentina de entre 10% y 50% de esas ventas, daría lugar a una recaudación de entre 0,004% y 0,021% del PIB”. Esto representaría un incremento en la recaudación del impuesto a las ganancias que, si bien es limitado, otorgaría mayor progresividad a nuestro sistema tributario.

Nuestro sistema tributario no es equitativo porque no recauda de acuerdo a la capacidad de pago de las personas y empresas sino que exige proporcionalmente más a quienes menos tienen. Por lo tanto, no es funcional a las necesidades complejas e históricas de nuestra población. Necesita ser reformulado y sobre todo simplificado. Simplificar no es atentar contra la idea de progresividad, es complementar esa idea. La potencia transformadora que supone tener un sistema tributario progresivo de la mano de decisiones políticas acordes a un desarrollo social, económico y cultural inclusivo, aún no la hemos experimentado. Depende de la fuerza que provenga desde diferentes sectores (sociedad civil, academia, sindicatos, gobiernos) para que esto se materialice.

El manual es una iniciativa del Espacio de Trabajo Fiscal para la Equidad, con el apoyo de ACIJ y FES Argentina, con la finalidad de profundizar la conversación pública sobre cuestiones de justicia fiscal. Los textos expresan exclusivamente la opinión de las personas autoras sin representar necesariamente las perspectivas de las personas y organizaciones que integran el Espacio.