La deuda de las personas no es en sí un problema. La capacidad de obtener préstamos dentro de los límites de la propia solvencia financiera puede mejorar su nivel de vida y darles acceso a servicios que, de otro modo, quedarían fuera de su alcance. También puede ayudar a activar y apuntalar la economía doméstica. Muchas veces, sacar un crédito también puede favorecer la movilidad y ser un factor determinante de la inclusión social.

Sin embargo, el endeudamiento excesivo, las cláusulas contractuales y la prácticas de cobro abusivas se convierten en una carga y pueden ser una amenaza para el ejercicio de los derechos humanos. La deuda privada no solo puede ser una consecuencia de esta violación sino también su causa: la pobreza y la desigualdad en un contexto de creciente financierización de bienes públicos empuja a la gente a contraer más y más deuda privada.

Según la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD), a finales de 2017, el volumen de la deuda mundial ascendía a 213 billones de dólares, suma que equivalía al 262 % del producto interno bruto (PIB) global y que representaba un incremento considerable en comparación con las de 2008 (240 %) y 1980 (140 %). Esta acumulación -que representaba más de dos tercios de la deuda mundial en 2017- contribuyó, en gran medida, al fuerte aumento general de la deuda, cuyo común denominador fue la toma de préstamos privados en moneda extranjera.

La categoría “deuda de los particulares y de los hogares” abarca diversos tipos de acreedore/as y deudore/as. Incluye a las pequeñas empresas familiares que obtienen crédito por cauces formales e informales. Obviamente, las vulneraciones de derechos humanos más directas y atroces afectan sobre todo a las personas que viven en la pobreza o la marginación.

***

Lo que contaré a continuación no es ficción de una serie distópica sino casos de la vida real.

En algunos países del mundo el sector, del crédito digital evoluciona con celeridad y ofrece servicios a una cantidad creciente de prestatarios. La información personal obtenida por el sector tecnofinanciero (fintech), sobre todo mediante las aplicaciones de pago y préstamo, es un asunto muy preocupante. Como los prestamistas creen que todos los datos son “datos de crédito”, aplican algoritmos complejos de gestión de macrodatos que procesan la actividad que mantienen millones de personas en las redes sociales, para intentar evaluar su solvencia crediticia. Estas prácticas también pueden afectar a las personas en sus derechos civiles y políticos, como la privacidad y la libertad de pensamiento y expresión, entre otros. La cantidad de likes que recibe un potencial prestatario determina en alguna medida su solvencia financiera ya que se asocia la popularidad en las redes al capital social acumulado.

En la Argentina, en 2019 más de 7,7 millones de jubilado/as y otras personas legitimadas para percibir una asignación universal por hijo debían unos 3.000 millones de dólares a la administración nacional. La desaceleración económica, caracterizada por una deuda pública ingente y el descenso de los salarios, también llevó a la quiebra a mucho/as beneficiario/as de la seguridad social en los últimos cuatro años. Por eso millones de personas se vieron obligadas a solicitar créditos a la administración de la seguridad social para pagar los bienes y servicios esenciales. La cifra de personas endeudadas llegaba hasta el 30 % del total de jubilado/as (más de 2,1 millones de personas) y hasta el 95 % de lo/as beneficiario/as de la asignación universal por hijo.

Uno de los problemas más graves desde la perspectiva de los derechos humanos es el crédito adquirido para cubrir gastos de salud. Esto suele acrecentar los ingresos de los agentes privados, que convierten el acceso a este derecho y a los medicamentos en una mercancía y un modelo de negocio sumamente rentables. El costo de los medicamentos esenciales, cuando no está regulado por el Estado o se encuentra protegido por patentes y negociaciones secretas y está librado a las “fuerzas del mercado”, es una de las causas principales del incremento de la deuda sanitaria. En algunos países, quienes no están en condiciones de pagar su deuda médica pueden quedar recluido/as en centros médicos (públicos o privados). Sigue sin conocerse la magnitud de esta práctica, pero de la escasa investigación académica que se ha hecho al respecto se deduce que probablemente haya centenares de miles de afectado/as al año. Les imponen la “reclusión médica” (incluyendo madres y sus bebé/as recién nacido/as) por el impago de facturas médicas.

Hay dos factores que impulsan el incremento del endeudamiento privado: en primer lugar, la pujanza de la oferta crediticia en el sector financiero, cuyos instrumentos favorecedores son la liberalización del mercado y el aumento de la securitización, que también incluyen la mercantilización y la financierización de los componentes esenciales para hacer efectivos los derechos económicos, sociales y culturales.

En segundo lugar, la reconfiguración de muchas de las necesidades humanas de reproducción social que se convierten en necesidades financieras insatisfechas. Si bien en el siglo pasado se instituyeron y expandieron redes de protección social, los déficits que persisten son campo abonado para que florezca la deuda privada.

La elevada deuda de lo/as particulares y de los hogares se ha relacionado con la desigualdad, la inestabilidad macroeconómica, la deuda soberana insostenible y las crisis financieras. Los salarios bajos, la pobreza y la desigualdad, que se han agravado por la adopción de políticas como las de privatización, austeridad y flexibilización del mercado laboral, han empujado a millones de personas a endeudarse. Esto, a su vez, ha llevado a una gran proporción de ellas a la pobreza y al trabajo informal y, así, las ha hecho vulnerables a toda clase de abusos.

El incremento explosivo de la deuda privada es lo que ha mantenido la demanda agregada y el crecimiento económico en los últimos decenios, con frecuencia a expensas de los hogares endeudados. Millones de personas de todo el mundo transfieren una parte apreciable de su riqueza y su bienestar al sector financiero, cuyos vínculos con la economía real se siguen erosionando, poniendo en peligro la prosperidad así como la estabilidad, y refuerza la desigualdad.

***

En un informe que presenté el 2 de marzo al Consejo de Derechos Humanos de la ONU analizo las repercusiones negativas que tienen en los derechos humanos el microcrédito, la deuda sanitaria, educativa y de vivienda, las prácticas abusivas y coactivas de cobro, la criminalización de los deudores, la deuda de los consumidores, la deuda migratoria y la servidumbre por deudas. Uno de los hallazgos es que, mientras existen políticas en materia de “formación financiera” de lo/as potenciales prestatario/as que tienden a prevenir o mitigar el sobre-endeudamiento y las prácticas financieras abusivas, cabe interrogarse acerca de la utilidad de esas “políticas educativas” ya que, muchas veces, las personas utilizan el endeudamiento privado como única forma de cubrir necesidades básicas como el acceso a la alimentación, vivienda y educación.

Es evidente que un número de Estados (y de instituciones financieras internacionales) promueven y defienden una política de gastos financiados con deuda a expensas de la provisión de bienes y servicios públicos. El microcrédito, nave insignia propugnada por los partidarios de la inclusión financiera para aliviar la pobreza, ha sido promovido de manera generalizada por actores financieros mundiales muy poderosos. Estos, a su vez, no están muy interesados en entablar debates de carácter más estructural,como la fiscalidad progresiva, el fraude fiscal, la economía del cuidado u otras medidas para fortalecer los ingresos y las regulaciones estatales a fin de mejorar los programas de prestaciones sociales y garantizar el acceso a una serie de servicios esenciales.

La deuda privada se encuentra codificada de manera selectiva en las normativas nacionales: focalizan en el derecho de propiedad de los prestamistas antes que en los derechos humanos de los prestatarios. Sin embargo, los contratos de deuda se sitúan en un universo jurídico y económico más general, en el que el derecho de los derechos humanos interactúa con (y limita) los derechos de los acreedores. Aunque en general no se considere que las leyes de protección financiera de lo/as consumidore/as y las que regulan la quiebra lidien con asuntos de derechos humanos, en realidad sí juegan un rol importante. Por eso, las normativas de defensa de lo/as consumidore/as y de quiebra se deberían considerar como medios de prevenir y mitigar abusos de los prestamistas, salvaguardar los derechos humanos de lo/as prestatario/as y compensar el desequilibrio de poder inherente que existe entre las partes que suscriben un contrato de préstamo.

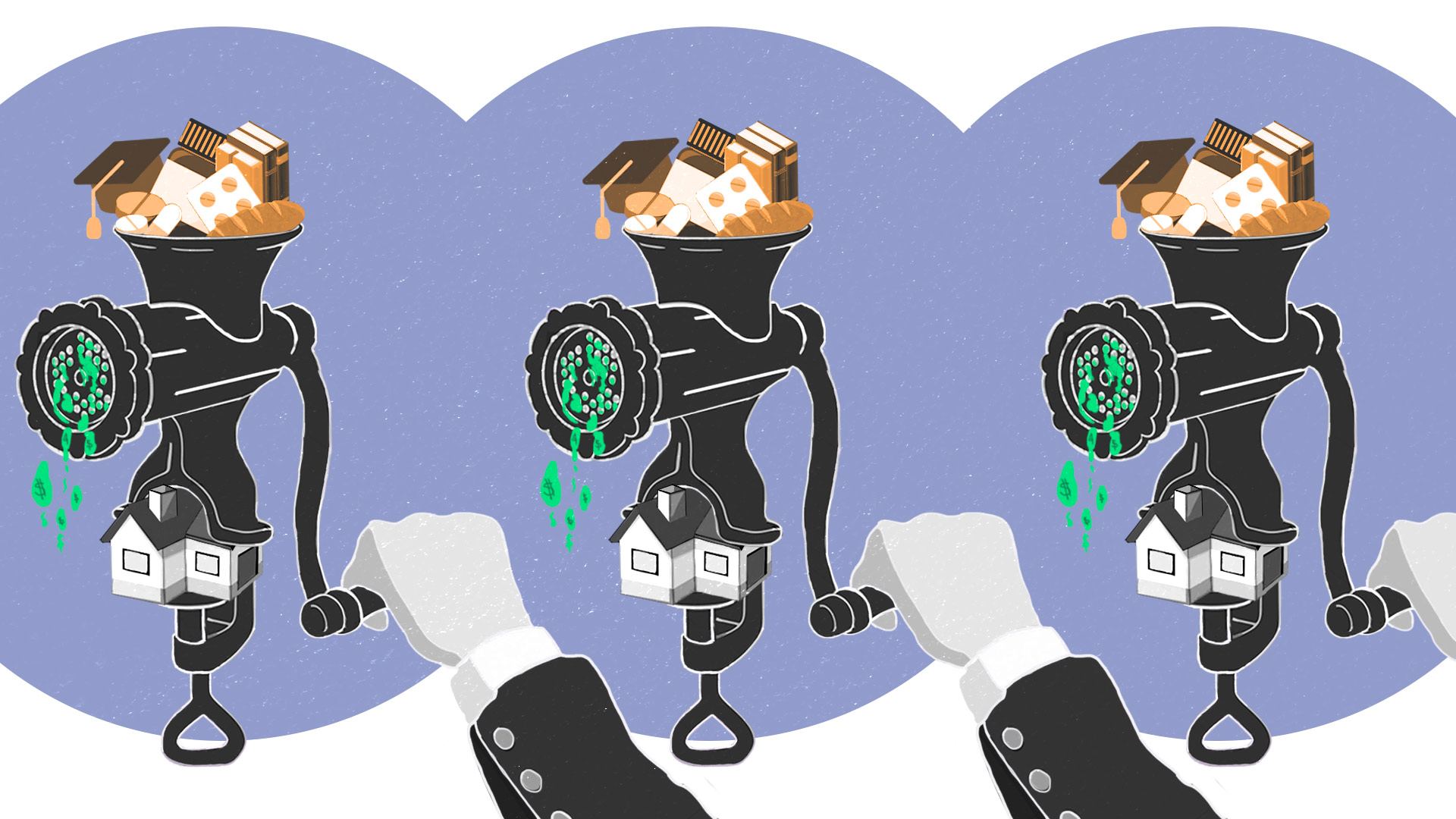

Pensar la deuda privada desde una perspectiva de derechos humanos no constituye una práctica común en ámbitos académicos y de políticas públicas si se la compara, por ejemplo, con la atención que merecen los problemas vinculados a la deuda pública, aun cuando ambas clases de deuda pueden triturar millones de personas.