Por qué la competencia fiscal no desemboca en el derrame de ganancias

La competencia fiscal es la práctica que llevan a cabo los Estados soberanos para captar inversiones a través de reducciones de impuestos y otros incentivos fiscales. Algunos economistas liberales defienden este enfoque argumentando que la competencia es buena para mejorar la eficiencia de los países, ya que se ven obligados a mejorar la administración de los recursos y a reducir los gastos innecesarios. Si el país “A” baja los impuestos y concreta inversiones de empresas multinacionales, genera un incentivo para que el país vecino “B” reduzca “gastos innecesarios” e impuestos para aumentar también la Inversión Extranjera Directa (IED). De esta forma, ambos se vuelven más eficientes en el gasto y también más productivos. Sin embargo, diversos estudios académicos han señalado la ineficacia de este camino y las distintas consecuencias negativas que tiene para la población de los países que lo siguen.

¿Cuáles son las consecuencias de la competencia fiscal?

En realidad, la competencia fiscal lleva a una “carrera hacia el abismo”, ya que los países se ven obligados a superar las reducciones impositivas que realizan las naciones vecinas, desfinanciando el Estado en nombre de la captación de inversiones (1). En el caso de los países en desarrollo, suele derivar en una guerra de pobres contra pobres que lleva a los gobiernos a aceptar condiciones desfavorables y atentar contra la provisión de servicios públicos básicos, como salud y educación. Durante los últimos 40 años las tasas promedio del impuesto sobre las ganancias de sociedades (o los impuestos a las rentas, dependiendo el país que se trate) han caído abruptamente, pasando de alrededor del 44% al 24%, en parte debido a la competencia fiscal internacional (2).

Se trata además de una carrera imposible de ganar ya que desde hace décadas hay países dispuestos a reducir las tasas impositivas prácticamente a cero para las empresas y las personas que no residen en ellos. Son los que comúnmente conocemos como guaridas fiscales. Una guarida es una jurisdicción –un Estado nacional o subnacional- que deliberadamente crea una legislación para facilitar que los no residentes en su territorio realicen transacciones con el fin de evitar el pago de impuestos o la aplicación de normas en sus países de origen (3). La creación de empresas offshore –firmas radicadas en guaridas que no cumplen funciones productivas reales- les permite a las grandes corporaciones minimizar el pago de impuesto, aumentando artificialmente las ganancias en distritos de baja tributación y disminuirlas en los países donde efectivamente producen. Las guaridas tienen un rol central en uno de los principales problemas de la economía latinoamericana: la fuga de capitales. Este fenómeno puede definirse como la salida de capitales de residentes de un país, originada en el intento de escapar de regulaciones estatales o de los efectos de políticas públicas (4). Las bajas tasas impositivas y el secretismo financiero de las guaridas fiscales derivan en una herramienta ideal para que los sectores más ricos fuguen capitales y no tributen por ellos.

¿Es efectiva la competencia fiscal para recibir inversiones de calidad?

La mayor parte de la investigación académica muestra que una baja de tasas impositiva no está entre los factores más relevantes para determinar las inversiones de las empresas multinacionales. La inversión extranjera deseable –la de largo plazo y que genera eslabonamientos productivos locales- depende de factores como la infraestructura, la estabilidad económica y política, el tamaño y dinamismo del mercado, el nivel educativo de los trabajadores, y otros bienes públicos, cuya calidad depende, en buena medida, de los impuestos que recauda el Estado.

Probablemente nadie lo haya expresado mejor que el empresario Paul O’Neill, quien se desempeñó como presidente de la compañía Alcoa durante más de una década. En 2001, cuando comparecía ante el senado norteamericano defendiendo su postulación para ser secretario del Tesoro, le preguntaron qué cambios específicos en los impuestos aplicaría para aumentar la inversión de las empresas. O’Neill respondió: “Como empresario, nunca tomé una decisión de inversión basada en los impuestos que debía pagar. Si estás regalando dinero, lo tomaré. Si quieres darme incentivos fiscales para algo que voy a hacer de todos modos, lo tomaré. Pero los buenos empresarios no hacen las cosas por incentivos fiscales”.

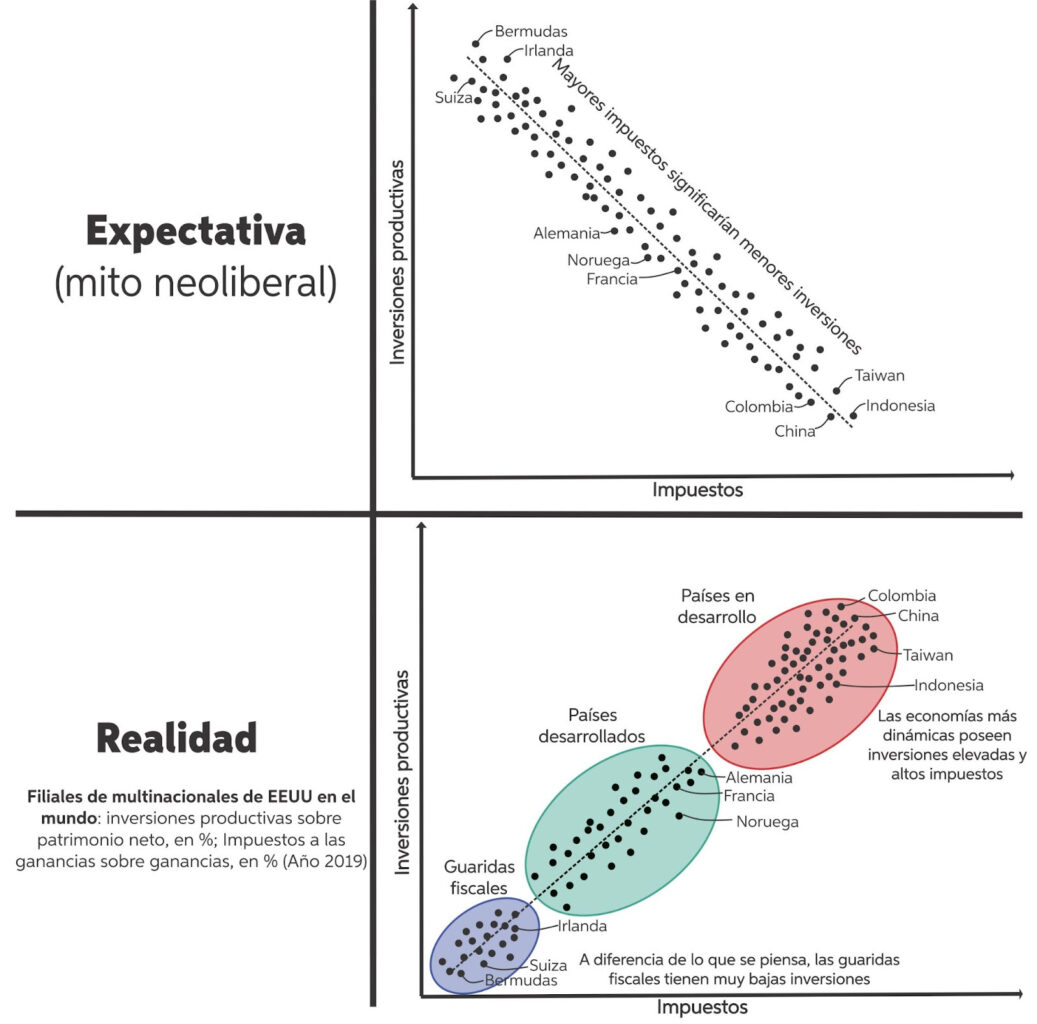

Los datos también relativizan la idea de que las tasas impositivas son las determinantes de la inversión. El siguiente gráfico compara una situación hipotética bajo el mito neoliberal versus la propia realidad. La teoría neoliberal cree que existe una relación inversa entre impuestos e inversiones, es decir, a mayores impuestos abonados, menores serán las inversiones realizadas dado que las empresas se querrán ir del país. Sin embargo, la realidad es totalmente distinta. Para mostrar lo que verdaderamente ocurre utilizaremos datos de empresas norteamericanas invirtiendo en otros países a través de sus filiales de multinacionales. A partir de los datos provistos de filiales de empresas norteamericanas podemos concluir que:

Fuente: Elaboración propia con datos de Bureau of Economic Analysis

En primer lugar, a contramano de lo que expresa el mito neoliberal, las filiales con mayores inversiones se encuentran radicadas en países con altos impuestos. Para ello deberíamos diferenciar entre las filiales radicadas en países desarrollados de aquellas que se encuentran en países en desarrollo. En general las primeras poseen una tasa de inversión más baja que las segundas. Esto se debe a que las filiales en países desarrollados no necesitan seguir creciendo a través de la inversión productiva, dado que se trata de grandes empresas en mercados poco dinámicos. En cambio, las filiales en países en desarrollo suelen ser empresas con un elevado crecimiento en su nivel de actividad y necesitan mayores esfuerzos en inversiones productivas. Esta evidencia discute de lleno con la teoría neoliberal: no son las tasas impositivas las principales determinantes, sino más bien, las inversiones se mueven a razón del crecimiento económico propio de los mercados. De hecho, el gráfico muestra que los países en desarrollo con mayor crecimiento (China, Taiwán, Indonesia, Colombia) son los que atraen mayores inversiones, a pesar de tener tasas de impuestos relativamente más elevadas.

En relación con el punto anterior, deberíamos diferenciar entre las filiales radicadas en guaridas fiscales -como Suiza, Bermudas, Irlanda- de los restantes países desarrollados -como son Noruega, Alemania y Francia-. El gráfico muestra que las filiales en los países del primer grupo, en general tienen bajos niveles de inversión productiva, evidenciando que en realidad las menores tasas impositivas no atraen necesariamente a las inversiones de capital fijo –léase, por ejemplo, maquinaria o infraestructura-. En todo caso los bajos impuestos podrían estimular el ingreso de grandes flujos de inversiones financieras –y la fuga de capitales de otros países- sin reflejarse en inversiones productivas de importancia. Por último, podríamos utilizar tales datos para observar la experiencia argentina durante los últimos años a través de la evolución de las inversiones productivas y los impuestos abonados por parte de las filiales norteamericanas radicadas en nuestro país. En este sentido, generalmente escuchamos a políticos hablar sobre lo elevada que resulta la presión tributaria y por tal razón no llegan las inversiones. Tales creencias tuvieron fuerza en los últimos años y se implementaron políticas en consecuencia. El gobierno de Cambiemos (2015-2019) realizó una reforma tributaria buscando beneficiar a las empresas. El argumento esgrimido consistía en que estas iban a derramar hacia toda la sociedad a través de mayores inversiones. Como resultado, las filiales norteamericanas radicadas en Argentina abonaron 882 millones de dólares en el año 2019 en impuestos, cuando en el año 2015 estas mismas habían pagado 2.538 millones de dólares (es decir, desembolsaron un 65% menos de lo que habían hecho). En tanto, las inversiones productivas de las mismas filiales ascendieron a 1.889 millones de dólares en 2019, cuando en 2015 estas habían alcanzado los 3.828 millones de dólares (un 50% menos). La explicación a tal derrumbe de inversiones se encuentra en la caída en el nivel de actividad general de la economía durante el gobierno de Cambiemos. En este contexto las inversiones de las filiales norteamericanas cayeron a pesar de haber sido estimuladas con menores tributos. Esta evidencia discute con la teoría neoliberal, la cual aboga por una reducción de impuestos con la finalidad de incrementar las inversiones.

Notas:

- Mehta, K. (2017). “El camino hacia la justicia fiscal: ¿Dónde podemos avanzar?”, Nueva Sociedad, Nº 272.

- Keen, M. y Brumby, J. (2017). “Peer Pressure: tax competition and developing economies”, IMF Blog.

- Arribas Haro, C. (2011). “Los mercados financieros internacionales y su desregulación: competencia fiscal”, Revista Cuadernos de Formación, Colaboración I/II. Volumen 12/2011.

- Epstein, G. (2005). Capital flight and capital controls in developing countries, Political Economy Research Institute, pp. 343.

El manual es una iniciativa del Espacio de Trabajo Fiscal para la Equidad, con el apoyo de ACIJ y FES Argentina, con la finalidad de profundizar la conversación pública sobre cuestiones de justicia fiscal. Los textos expresan exclusivamente la opinión de las personas autoras sin representar necesariamente las perspectivas de las personas y organizaciones que integran el Espacio.